米連邦公開市場委員会(FOMC)は2018年6月13日に同年2回目の利上げを決めました。

その翌日の14日、欧州中央銀行(ECB)は量的緩和策を年内で終了すると公表。

ところが日銀は、14、15日に行った金融政策決定会合で、金融緩和策の維持を決定しました。

日銀の金融緩和策は株価を支えるための施策なので、個人投資家としては安堵してよいのですが、欧米が金融正常化に向かうなか日本だけが取り残されている印象はぬぐえません。

足元の日本株の「体力」を確認し、「買いたい株」と「売りたい株」について検討してみます。

日銀が株価を支えている

日本でも各所で「景気は立ち直った」という声が聞こえていますので、日銀にも「金融緩和策を正常化させたい」「出口に向かいたい」というモチベーションはあるはずです。

それでも自信を持って金融緩和策を維持したのは、「日本株は日銀の金融緩和策が支えている」という認識が、市場関係者のみならず国民や政府にすら浸透しているからでしょう。

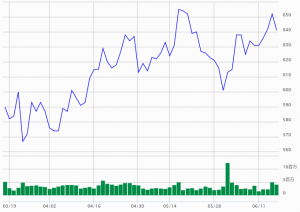

日銀の金融緩和策のうち特に大きかった施策は2回あり、2013年4月には日経平均株価は12,500円台から15,000円台へ上昇し、2014年10月には15,000円から20,000円台に急伸しました。

そのかいあって日経平均が22,851円(2018年6月15日)まできたので、ここであえて現状を維持して24,000円台やそれ以上を狙おうと考えていると思われます。

現状の日本株の体力

日銀などの中央銀行の金融緩和策によって株式相場が上昇している状態を「金融相場」といいます。

しかし、株価は本来、企業の業績によって変動する「業績相場」であるべきです。

大手証券会社のアナリストなどは、国内の株式市場はすでに金融相場を抜け出し、業績相場に入っているとみています。

いまの日本の株式市場は、金融緩和策でなくても維持できるにもかかわらず、用心のため金融緩和策が存在している状態なのです。

投資家としては安心できます。

アナリストが「日本市場はすでに業績相場に入っている」とみる根拠は、「日本企業の体力アップ」です。

2017年度の上場企業(金融を除く)の経常増益率は予想より下回りました。

経常増益率が予想に反して下落することは普通は「よくないこと」なのですが、この数字こそが「日本企業の体力アップ」の表れなのです。

なぜなら、やはり2017年度の上場企業の売上高は、2018年2月の予想と同年5月末の実績で変化がなかったからです。

売上高が予想とおりだったのに経常増益率が下落したのは、企業に「業績がよいうちにコストを計上しておこう」という動きが生まれたからなのです。

企業の体力がアップしたので、問題の先延ばしをしなくて済むようになっているのです。

日銀の緩和継続で買いたい株

業績相場を形成しつつあるのに、金融緩和策が維持されたので、「どの銘柄を買ったらいいのか」との期待が膨らみます。

円安が進んだら輸出関連

日銀が金融緩和策の維持を公表した6月15日は、トヨタ(7203)やマツダ(7261)、ソニー(6758)、富士通(6702)など輸出関連株が値を上げました。

5月31日に1ドル109円だった為替は、6月15日には111円まで円安が進みました。

これも輸出関連株を押し上げた要因です。

「円安傾向だから輸出関連株を買おう」という単純行動が許されるのも、金融緩和策が維持されているおかげといえるでしょう。

ローンが有利で消費増税前だから住宅

次に注目したいのは、住宅株です。

今回の金融緩和策維持の決定でマイナス金利時代はまだしばらく続くので、住宅ローンが組みやすい状況も継続します。

2019年10月には消費増税が控えているので、マンションや新築住宅の駆け込み購入が膨らみそうです。

住宅株の過去3カ月の最高値と直近(2018年6月15日)の株価とPERをみていきましょう。

| 銘柄名と過去3カ月のチャート | 過去3カ月の最高値 | 直近(6月15日) | PER |

【1911】住友林業 |

5月14日1,858円 | 1,660円 | 10.34倍 |

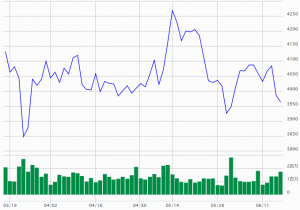

| 【1925】大和ハウス

|

5月14日4,268円 | 3,963円 | 11.56倍 |

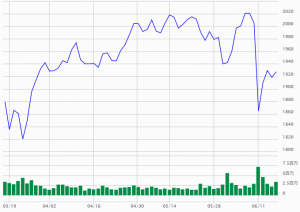

| 【1928】積水ハウス

|

6月6日2,020円 | 1,927円 | 10.36倍 |

| 【8802】三菱地所

|

5月14日2,126円 | 2,043円 | 20.77倍 |

| 【8801】三井不動産

|

5月14日3,064円 | 2,742円 | 16.42倍 |

住友林業のPERは10.34倍、大和ハウス11.56倍、積水ハウス10.36倍と、割安感が出る15倍を下回っているのでかなり魅力があります。

一方、マンション建設を手がける三菱地所株と三井不動産株は上昇基調にありますが、PERがかなり高くなっています。

割安株で急上昇を狙う個人投資家には、三菱地所株と三井不動産株の推移は魅力が薄いかもしれません。

日銀の緩和継続で売りたい株

日銀のマイナス金利政策で、銀行は利ざやが減り業績悪化に苦しんでいます。

さらにスルガ銀行や商工中金の不正問題も重なり、銀行株は逆風を受けています。

| 銘柄名と過去3カ月のチャート | 過去3カ月の最高値 | 直近(6月15日) | PER |

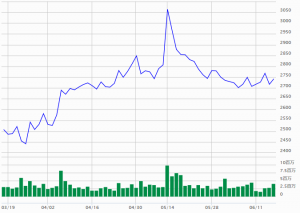

【8358】スルガ銀行 |

4月10日1,599円 | 1,056円 | 48.80倍 |

【7186】コンコルディア(横浜銀行や東日本銀行) |

5月16日655円 | 641円 | 11.18倍 |

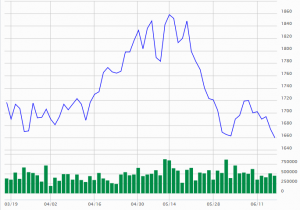

【8306】三菱UFJフィナンシャル |

4月25日750円 | 658円 | 9.79倍 |

スルガ銀行株はさすがに急落していますが、不正融資問題が発覚したのは5月上旬です。

チャートを見ると、過去3カ月の最高値は4月10日で、そこから下降線をたどっているので、投資家は不正融資問題と関係なく「スルガは高い」と感じ始めていたようです。

PERは48倍にもなっているので、当然の値動きです。

一方、同じ地銀でも横浜銀行や東日本銀行で構成するコンコルディアは上昇基調にあります。

PERも11倍と「買いごろ」感を醸し出しています。

銀行株はいま不利な状況にありますが、地方銀行株は地盤にしている地域の景況感に左右されます。

横浜には日産の本社がありますし、アップルも研究拠点を設けました。

逆張りに興味がある個人投資家は、調査してみる価値はありそうです。

三菱UFJフィナンシャルグループは低迷ラインをつくっています。

ちなみに5年前の2013年6月21日は584円で、直近(2018年6月15日)の658円は12.7%しか上昇していません。

日経平均は同じ期間に70%以上も上昇しています。

三菱UFJフィナンシャルグループはPERが10倍を割り込んでいるので魅力的に映りますが、もう少し様子をみてもよさそうです。

まとめ

2020年の東京五輪を控え、政府は景気の腰折れを懸念しています。

2019年秋に消費増税があるため、これ以上「腰折れ要因」をつくりたくないはずです。

アベノミクス以降の政府と日銀の緊密ぶりを勘案すると、日銀が金融正常化を急げないのもうなずけます。

緩和とは「緩い(ゆるい)」という意味です。

緩い市場に慣らされると、来るべき厳しい市場に備えることを忘れてしまいます。

警戒は怠らないようにしたいものです。

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。