退職金を元手に、資産運用を考えているというご相談が増えています。

定年退職によって今まで手にしたことない大金が入り、老後のため銀行に寝かせておくか、それとも、ゆとりある生活を送るため資産運用をすべきなのか。

年金もあてにならず、実際に悩んでいる方は非常に多いでしょう。

今回は、退職金で投資を始めるにあたり、選ぶべき投資対象や運用に伴うリスクなど、賢い資産活用方法をお届けしていきたいと思います。

目次

1.なぜ多くの人が退職金で資産運用を考えるのか

一般的に、老後ゆとりある生活を送るためには一人あたり5,000万円必要と言われており、退職金や年金だけでは賄えない場合が多いです。

1-1.銀行の利息や年金はあてにならない

かつて日本は定期預金で年率6%という時代がありました。

しかし今、国内では超低金利が続いており、メガバンクに定期預金した場合の年率はわずか0.025%にしかならず、利息で資産を増やすことは望めない。

仮に退職金1,000万円を1年間預けても2,500円しか増えないのです。

さらに、年金の受給開始年齢の引き上げといった議論も度々起きているように、10年後、20年後も年金制度が存続している保証はありません。

厚生年金保険法が制定された当時の平均寿命は65歳ほどでしたが、男女ともに80歳を超えた今、公的年金の未来は厳しいというのが現実です。

このような老後の不安を解消する為にも退職金で資産運用を考えるものの、具体的にどうすればよいのか分からないという方は多いと思います。

退職金という大切な資産で、老後ゆとりある生活を送るための一番の近道として、

まず少額から始められる「投資」の知識を身に付けることでしょう。

銀行の定期預金に寝かせておくよりも遥かに高い利回りが見込める金融商品は多く、株式だと年利3%の配当も珍しくありません。

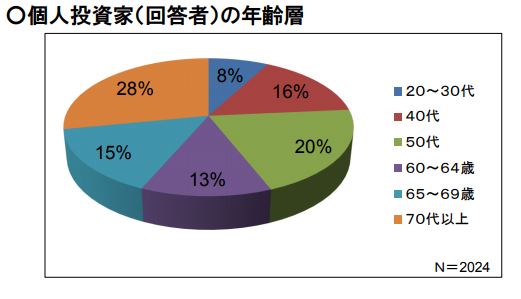

1-2.個人投資家の過半数は60歳以上のシニア層

年金の収入だけでは生活が難しくなった今、退職金を有効活用して少しでも生活にプラスアルファの収入源を確保したいと考える方は少なくありません。

その運用方法に適しているのが、少額から始めることができ、配当金や株主優待などの楽しみがある株式投資でしょう。日本証券業協会が実施した平成28年の調査によると、投資家の多くが60歳以上のシニア層であることがわかります。

《調査概要》

①調査地域:日本全国

②調査対象:日本全国の20歳以上の証券保有者 ※熊本県、大分県を除く

③サンプル数:5,000(うち、回収2,024)

④調査方法:郵送調査

⑤調査実施時期:平成28年6月10日~6月21日

【引用元:http://www.jsda.or.jp/shiryo/chousa/kojn_isiki/files/20160905_ishikichousa.pdf】

ネット証券を使って誰でも簡単に株取引ができるようになったことで、とくに老後の人生設計を立てるための手段のひとつとされています。

しかし、多くの人にとって退職金は人生で初めて手にする大金。

リスクを最小限に抑えた計画的な運用をすることが重要となってきます。

2.準備資金や運用期間はどのくらいが好ましいか

いざ株式投資を始めようと思っても、やはりお金を失うリスクが気になり、なかなかその一歩を踏み出せないものです。

2-1.最大リスクと絶対額を考える

まず初めに、株式などリスクのある商品に投資する金額を考えてみましょう。

一般的に『100(%) – 年齢』の割合で算出され、例えば60歳の方であれば、100から60を引いた40%の資産を投資に回すのが良いと言われています。

退職金を含む資産を3,000万円とした場合、40%にあたる1,2000万円は流動性の高い株式投資で運用するのが好ましいということです。

ただし、老後を見据えた運用でもありますから、最大リスクと絶対額で判断することも必要となります。

いかなる行動にもリスクはつきものですから、例えば投資額の半分は失ってしまうかもしれないという最大リスクを心に留めておくことです。

つまり、バブルが崩壊するなど万が一の「最悪の場合」を想定した上で、いま取るべき戦略を導き出していきます。

いかなる場合も「低リスク」の運用であることが大切で、常に株価が気になるような状況であれば、心理的にリスクを取り過ぎている状態でしょう。

老後計画が崩れない絶対額で考えることができれば精神的負担も軽減しますので、余裕資金の中で小さな運用から徐々に経験を積んでいくことが大切ですね。

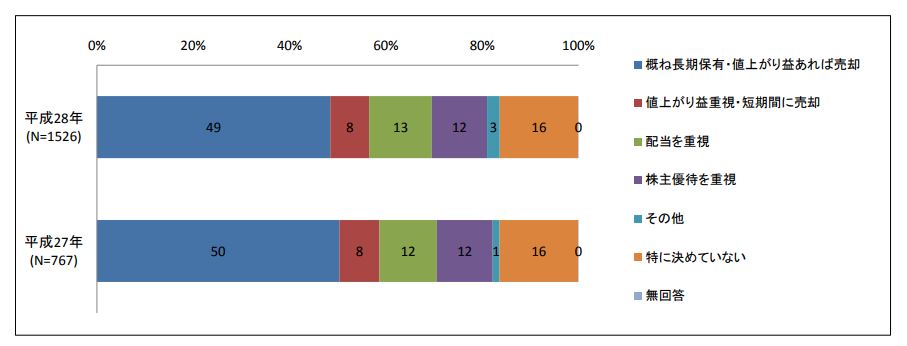

2-2.運用方針は長期保有の投資家が多い傾向

買った銘柄が値上がりすると、経験が浅い投資家ほど「まだ上がる」と長期保有しがちですが、上級者は「トータルで勝つ」ための動きをします。

日本証券業協会の調査結果を見ても、個人投資家の大半は長期保有する傾向にあることがわかります。

【引用元:http://www.jsda.or.jp/shiryo/chousa/kojn_isiki/files/20160905_ishikichousa.pdf】

長期投資は概ね3年以上を指していますが、これは金融機関の商品販売担当者が景気サイクルに引っ掛けたセールストークに使われることが多いです。

持ち続ければ報われる、という個人投資家の考えに金融機関の付け入る隙が生まれ、損をしている顧客に対しても長期投資を言い訳に言い逃れすようとします。

このように、金融機関に退職金のような大金を預けている個人投資家は、成長見込みの無いまま保有を続けると、さらなる痛手を負う可能性もあります。

投資信託を保有している間は信託報酬を負担しなければならず、もしそれがプラスの運用でなくても顧客は手数料を払い続けなければなりません。

また、元本保証もありませんので、例え売却益を得ることができなくても損をするのはお金を預けている個人投資家です。

これが「個人投資家の約8割は負けている」と言われる所以でしょう。

そのような仕組みを理解した上で、個別株でも投資信託にしても長期投資の本質をしっかり見極めて投資すべきと言えます。

3.まずは余裕資金で小さな資産運用を始めよう

退職金という大金を元にこれから資産運用を考えているのであれば、まずは少額の資金で、ある程度の経験をしておく必要があります。

3-1.株式投資の経験値を積んで老後に備える

初心者のうちからいきなり株式投資で大きなお金を運用するのではなく、まずは余裕資金の中での運用をおすすめしています。

あまり知識がなくても、なんとなく勝ち続けたり、短期間のうちに現役で働いてた時よりも大きなお金を稼ぐこともあるでしょう。

しかし、そのような運任せの投資はギャンブルと一緒で、のめり込んでしまうといつか取り返しのつかないことになりかねません。

大切なのは、株式投資の知識と経験を積んで「安定した利益」を継続して出せるようになることです。

今後退職金を運用しようと考えている場合、非常に大きなリスクがあるということを考慮した上で投資を検討するようにして下さい。

運用のプロでも毎回利益を出すのは難しいことです。

ある程度の経験を積んでいれば過去の経験則から自制できる場面が増えてきますので、投資の経験と共に徐々に投資金額を増やしていくことが大切です。

さらに言えば、退職金を手にする前から少額でも良いので投資活動を始めておくのが理想的。

これから人生は90年時代。

退職を機に考える60歳からの投資は、十分にコントロールされたリスクと許容範囲内の資金で行うことを意識しておきましょう。

3-2.退職金を狙う証券マンの甘い誘惑に気をつけて

退職金が入る年齢に近づくにつれて、退職金対策を考えるようになります。

そして、退職金という大きなお金を手にした右も左もわからない投資初心者は、金融商品の販売担当者に相談すれば安全であると思いがちです。

しかし、銀行や証券会社などの金融機関に退職金を託して、最悪の運用デビューを果たすケースが今も後を絶ちません。

とくに顧客とのトラブルが多い証券マンを例に出すと、まず彼らの営業スタイルは顧客の身になって物事を考えていないことが挙げられます。

日本の証券会社の人事評価は、いかに手数料を稼いだかに重きを置いているのです。

つまり、預かった顧客のお金を増やすことは二の次で、金融資産を次々動かして売買手数料を多く獲得している証券マンのほうが評価は高いのです。

時には不安を煽ったりここだけの話をしてみたりと、彼らは商品販売のプロであって、資産運用のプロでは無いことを自覚しておかなければなりません。

いくら顧客の自己責任とは言っても、多くのケースで結果的に詐欺だと言われてしまうのは、証券マンの本質的な問題にあるのではないでしょうか。

退職金など老後の大切なお金は、国内株式情報に特化した資産運用のプロの意見を参考にすることが一番の近道であると考えます。

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。